TKG휴켐스

069260KOSPI20,050원1.2%

시가총액8,196억원

PBR0.91

PER11.86

배당수익률4.99%

자사주비율6.13%

결산월12월

실적

분기보고서(2025.09)

2025.09 (25Q3, 연결)

매출액 : 2,917억 (예상대비 -7%)

영업익 : 264억 (예상대비 +6%)

순이익 : 283억 (예상대비 +23%)

YoY

: -1% / +35% / +57%

QoQ

: +1% / +20% / +57%

2025.11.14 16:11

TKG휴켐스

[공시pick] 티케이지휴켐스 "야소지마 인수 않는다…협의 종결"

조세일보·2026.01.23 16:49

증권사리포트

MNB, 물량과 가격이 동시에 개선될 것이다

작성일: 2026.01.07

작성자: IBK투자증권 (이동욱)

투자의견: 매수 (BUY)

목표주가: 24,000원 (유지)

작성일 주가: 17,920원

목표주가 수익률: +33.9%

-

금호미쓰이화학의 MDI 증설로 MNB 물량 증가가 예상되며, 2026년부터 MDI 수급 균형으로 수익성 개선 기대

-

투자의견 '매수'와 목표주가 24,000원을 유지하며, 탄소배출권 가격 반등 가능성도 긍정적 요인

2026.01.07 11:55

TKG휴켐스

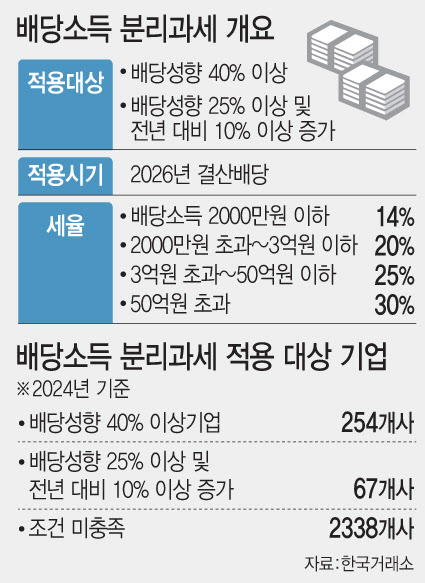

배당 분리과세 수혜주 선별 분주한 증권가…추천 종목도 각양각색

이데일리·2025.12.15 14:47

증권사리포트

26년 증익 기대감이 커질 것

작성일: 2025.12.10

작성자: DB증권 (한승재)

투자의견: 매수 (BUY)

목표주가: 22,000원 (유지)

작성일 주가: 19,450원

목표주가 수익률: +13.1%

-

2026년 TDI 시황 개선과 암모니아 가격 반등에 힘입어 판매량 확대 및 실적 개선이 기대됨

-

우량한 재무구조와 탄소배출권 가치 상승 가능성을 바탕으로 투자의견 '매수'와 목표주가 2.2만원을 유지

2025.12.10 07:20

TKG휴켐스

케이카·제일기획…반갑다, 배당소득 분리과세

한국경제·2025.12.09 15:31

증권사리포트

향후 2~3년간 수익성 개선을 기대

작성일: 2025.12.08

작성자: 삼성증권 (조현렬)

작성일 주가: 18,760원

-

2026년부터 TDI/MDI 수급 개선과 탄소배출권 가격 상승에 힘입어 2~3년간의 수익성 개선 기대

-

2023~2025년 감익 사이클을 지나 2026년부터 이익 회복 국면으로 전환될 전망

2025.12.08 07:57

TKG휴켐스

TKG휴켐스, 일본 야소지마 인수 유력 [시그널]

서울경제·2025.12.01 17:25

실적

분기보고서(2025.09)

2025.09 (25Q3, 개별)

매출액 : 2,792억 (예상대비 -)

영업익 : 261억 (예상대비 -)

순이익 : 293억 (예상대비 -)

YoY

: -5% / +33% / +61%

QoQ

: +0% / +20% / +51%

2025.11.14 16:11

TKG휴켐스

한화, TKG휴켐스와 '질산 전쟁' 돌입

한국경제·2025.11.11 18:21

증권사리포트

NDC 상향 논의로 배출권 장기 가치 상승 전망

작성일: 2025.11.10

작성자: IBK투자증권 (이동욱)

투자의견: 매수 (BUY)

목표주가: 24,000원 (유지)

작성일 주가: 17,990원

목표주가 수익률: +33.4%

-

3분기 실적이 시장 기대를 상회했으며, 정부의 온실가스 감축 목표 강화 논의는 탄소배출권 사업에 긍정적

-

일본 첨단소재 기업 인수를 통해 고부가가치 사업으로 포트폴리오를 확장하며 장기 성장 동력 확보 추진

2025.11.10 09:59

증권사리포트

NT 판매량 증가 가시화

작성일: 2025.11.10

작성자: 키움증권 (김도현)

투자의견: 매수 (BUY)

목표주가: 20,000원 (유지)

작성일 주가: 17,990원

목표주가 수익률: +11.2%

-

3분기 NT계열(DNT, MNB) 판매량 증가에 힘입어 영업이익이 전년 동기 대비 35% 증가하는 호실적 기록

-

4분기는 고객사 정기보수 및 계절적 비수기 영향으로 실적이 감소할 전망이나, 장기적으로는 안정적인 실적 흐름이 기대됨

2025.11.10 08:46

증권사리포트

MNB 증설 물량 Full 가동 지속. 분기 최대 생산량 달성

작성일: 2025.11.07

작성자: KB증권 (전우제)

작성일 주가: 17,640원

-

3분기, MNB 증설 효과와 경쟁사 생산 차질에 따른 반사 수혜로 시장 기대치를 상회하는 호실적 달성

-

MNB와 질산 부문의 견조한 실적은 지속되나, 경쟁사 재가동 가능성에 따른 DNT 수익성 변동은 관찰 필요

2025.11.10 07:28

기업설명회

기업설명회(IR)개최(안내공시)

행사일시: 2025.11.10 09:10

장소: 서울

주요내용:

2025년 3분기 경영실적 및 주요 현황

2025.11.07 15:34

기업설명회(IR)개최(안내공시)

행사일시: 2025.11.10 09:10

장소: 서울

주요내용:

2025년 3분기 경영실적 및 주요 현황

2025.11.07 15:34

실적

연결재무제표기준영업(잠정)실적(공정공시)

2025.09 (25Q3, 연결)

매출액 : 2,917억 (예상대비 -7%)

영업익 : 264억 (예상대비 +6%)

순이익 : 283억 (예상대비 +23%)

YoY

: -1% / +35% / +57%

QoQ

: +1% / +20% / +57%

2025.11.07 15:31

Loading...

TKG휴켐스20,050원1.2%

TKG휴켐스

069260KOSPI20,050원1.2%

시가총액8,196억원

PBR0.91

PER11.86

배당수익률4.99%

자사주비율6.13%

결산월12월

재무정보

펀더멘탈

밸류에이션

주주환원

컨센서스

주식정보

원하는 기업 찾기

시장

시가총액

| 검색된 기업 0개 | 현재가 | 변동율 | 시가총액(억) |

|---|