이엔에프테크놀로지

102710KOSDAQ58,000원0.0%

시가총액8,287억원

PBR1.88

PER16.91

배당수익률0.34%

자사주비율-

결산월12월

실적

매출액또는손익구조30%(대규모법인은15%)이상변동

2025.12 (25Q4, 연결)

매출액 : 1,768억 (예상대비 -)

영업익 : 110억 (예상대비 -)

순이익 : 51억 (예상대비 -)

YoY

: +45% / -28% / +93%

QoQ

: +3% / -50% / -67%

2026.02.11 15:03

이엔에프테크놀로지

[표] 코스닥 기관 순매수도 상위종목(26일)

연합뉴스·2026.02.26 15:45

증권사리포트

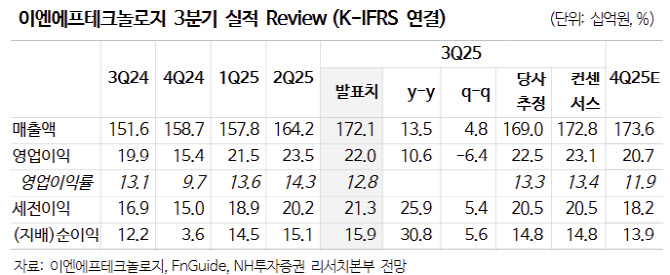

이제 시선은 ’26년 실적으로

작성일: 2026.02.19

작성자: NH투자증권 (양정현)

투자의견: 매수 (BUY)

목표주가: 72,000원 (상향)

작성일 주가: 61,000원

목표주가 수익률: +18.0%

-

4분기 실적은 일회성 비용 등으로 예상을 하회했으나, 시장의 관심은 2026년 실적 성장으로 이동 중

-

경쟁사 밸류에이션 상승을 반영해 목표주가를 72,000원으로 상향 조정했으며, 저평가 매력이 부각됨

2026.02.19 07:32

증권사리포트

앞으로 기대되는 일들이 많다

작성일: 2026.02.13

작성자: 미래에셋증권 (정세훈)

작성일 주가: 58,300원

-

26년 하반기, 고선택비 인산계 식각액 신규 공급으로 NAND향 제품 다변화 및 성장 기대

-

26년 하반기부터 불산 원료 내재화를 통한 수익성 개선 효과 본격화 전망

2026.02.13 15:01

이엔에프테크놀로지

코스피 5,500선 돌파 마감! 외인·기관 수급으로 순환매 기회 포착[...

한국경제TV·2026.02.12 16:21

배당

현금ㆍ현물배당결정

주당배당금: 200원

배당수익률: 0.40%

배당기준일: 2025.12.31

배당지급일: 2026.04.21

2026.02.09 17:36

현금ㆍ현물배당결정

주당배당금: 200원

배당수익률: 0.40%

배당기준일: 2025.12.31

배당지급일: 2026.04.21

2026.02.09 17:36

이엔에프테크놀로지

“목표주가 왔는데도 계속 올라가네”...세아베스틸?현대오토에버 ‘훨훨’ 나는 이유가

서울경제·2026.01.25 11:34

증권사리포트

잠깐 쉬어가는 구간

작성일: 2026.01.23

작성자: NH투자증권 (양정현)

투자의견: 매수 (BUY)

목표주가: 64,000원 (유지)

작성일 주가: 49,750원

목표주가 수익률: +28.6%

-

4Q25 실적은 예상보다 큰 일회성 비용으로 단기 투자심리에 부정적이나, 2026년 실적 성장 기대감은 유효

-

투자의견 'Buy'와 목표주가 64,000원을 유지하며, 10배 미만의 낮은 주가수익비율(PER)로 투자 매력도 높음

2026.01.23 08:41

이엔에프테크놀로지

'15만전자' 반도체가 이끈 5000피..."우린 더 뛴다" 날개 단 소부장주

머니투데이·2026.01.22 11:12

대량보유자거래

주식등의대량보유상황보고서(약식)

보고자: 브이아이피자산운용

변동사유: 1% 이상 변동

변동전수량: 877,475주

변동후수량: 1,182,680주

변동수량: +305,205주

변동전지분율: 6.14%

변동후지분율: 8.28%

변동지분율: +2.14%

2025.12.10 16:02

주식등의대량보유상황보고서(약식)

보고자: 브이아이피자산운용

변동사유: 1% 이상 변동

변동전수량: 877,475주

변동후수량: 1,182,680주

변동수량: +305,205주

변동전지분율: 6.14%

변동후지분율: 8.28%

변동지분율: +2.14%

2025.12.10 16:02

이엔에프테크놀로지

中 AI칩 주식 열풍…'중국판 엔비디아' 무어스레드 이어 메타X 공모주 청약도 '인기'

아주경제·2025.12.09 16:52

증권사리포트

아무리 생각해도 참기 어려운 밸류

작성일: 2025.12.02

작성자: DS투자증권 (이수림)

투자의견: 매수 (BUY)

목표주가: 62,000원 (상향)

작성일 주가: 48,050원

목표주가 수익률: +29.0%

-

2026년의 견조한 실적 성장 전망을 반영하여 목표주가를 62,000원으로 상향 조정하고 투자의견 '매수'를 유지

-

300단대 낸드용 신규 식각액 공급, 원재료 내재화를 통한 수익성 개선, HBM4향 케미컬 공급 등 성장 동력 유효

2025.12.02 09:27

이엔에프테크놀로지

DS證 "이엔에프테크놀로지, 조정에도 투자매력 여전…목표가↑"

아주경제·2025.12.02 08:28

증권사리포트

쌀 때 미리미리 사두세요

작성일: 2025.11.14

작성자: NH투자증권 (주민우)

투자의견: 매수 (BUY)

목표주가: 64,000원 (유지)

작성일 주가: 46,200원

목표주가 수익률: +38.5%

-

일회성 비용 이슈로 인한 최근 주가 하락은 과도하며, 펀더멘털(기초체력)이 견고해 매수 기회로 판단

-

2026년 고순도 불산, 고선택비 인산 식각액 등 신제품 출시가 본격적인 성장을 이끌 전망

2025.11.14 08:38

이엔에프테크놀로지

이엔에프테크놀로지, 낮아진 눈높이 기회 삼아 매수해야-NH

이데일리·2025.11.14 07:47

Loading...

이엔에프테크놀로지58,000원0.0%

이엔에프테크놀로지

102710KOSDAQ58,000원0.0%

시가총액8,287억원

PBR1.88

PER16.91

배당수익률0.34%

자사주비율-

결산월12월

재무정보

펀더멘탈

밸류에이션

주주환원

컨센서스

주식정보

원하는 기업 찾기

시장

시가총액

| 검색된 기업 0개 | 현재가 | 변동율 | 시가총액(억) |

|---|