SK이노베이션

096770KOSPI137,700원0.0%

시가총액23조 2,786억원

PBR0.92

PER-

배당수익률1.45%

자사주비율2.25%

결산월12월

내부자거래

임원ㆍ주요주주특정증권등소유상황보고서

보고자: 김종하

직위: 실장

보고사유: 신규보고(+)

변동일: 2026.01.01

거래수량: +313주

거래가격: 125,966원

거래금액: 3,942만원

거래후보유주식수: 313주

2026.01.29 17:39

임원ㆍ주요주주특정증권등소유상황보고서

보고자: 김종하

직위: 실장

보고사유: 신규보고(+)

변동일: 2026.01.01

거래수량: +313주

거래가격: 125,966원

거래금액: 3,942만원

거래후보유주식수: 313주

2026.01.29 17:39

SK이노베이션

'유럽 방전' K배터리, IAA 업고 반전할까

머니투데이·2026.02.25 04:05

증권사리포트

더 이상 정유 Up-Cycle에서 소외되지 않는다

작성일: 2026.02.20

작성자: 하나증권 (윤재성)

투자의견: 매수 (BUY)

목표주가: 170,000원 (상향)

작성일 주가: 127,600원

목표주가 수익률: +33.2%

-

사업 포트폴리오 재편을 통해 배터리 사업 리스크를 줄이고 동남아 중심의 에너지/발전 사업으로 전환하며 긍정적 평가

-

정유/화학 업황 개선과 보수적 밸류에이션(SK온 가치 '0' 반영)을 근거로 목표주가를 170,000원으로 상향 조정

2026.02.20 19:01

SK이노베이션

SK온, 희망퇴직 실시..최대 30개월분 위로금 지급

파이낸셜뉴스·2026.02.20 18:51

SK이노베이션

지난해 유상증자 규모 33.7조원…전년 대비 26.3%↑

매일경제·2026.02.12 15:53

SK이노베이션

주유소 기름값, 9주 연속 하락…"휘발유 하락세 이어질 듯"

아시아경제·2026.02.07 12:12

증권사리포트

잊고 살았던 기름 냄새

작성일: 2026.02.02

작성자: 하나증권 (윤재성)

투자의견: 매수 (BUY)

목표주가: 140,000원 (유지)

작성일 주가: 106,900원

목표주가 수익률: +31.0%

-

SK온에 가려진 본업(정유/에너지)의 가치에 주목할 시점, 정제마진 호조와 PX마진 개선으로 실적 개선 전망

-

2026년 연간 영업이익 2.76조 원으로 대폭 증가가 예상되며, S-Oil 대비 과도한 저평가 상태 해소 기대

2026.02.02 08:35

SK이노베이션

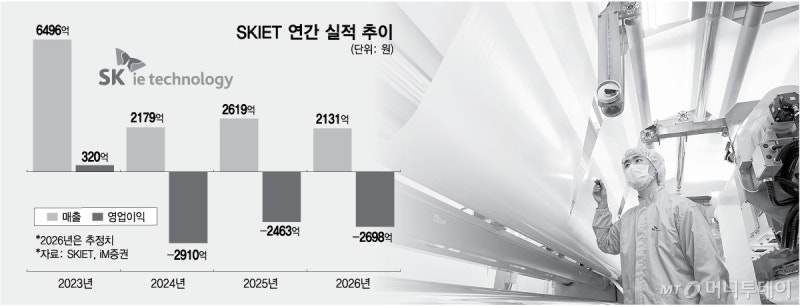

"ESS분리막 고객사 인증" SKIET 실적 반등 노린다

머니투데이·2026.02.02 04:05

증권사리포트

배터리사업 부진, 그러나 개선 준비 중

작성일: 2026.01.30

작성자: 상상인증권 (백영찬)

투자의견: 매수 (BUY)

목표주가: 140,000원 (유지)

작성일 주가: 112,000원

목표주가 수익률: +25.0%

-

투자의견 BUY와 목표주가 140,000원을 유지하며, 2026년 석유사업 실적 호전과 배터리 사업의 하반기 개선 기대

-

4분기 실적은 배터리 사업 부진에도 석유 및 윤활유 사업 호조로 전사 영업이익이 전년 대비 증가

2026.01.30 10:17

SK이노베이션

물밑에서 SK온 매각 타진했던 SK그룹… 깊어지는 구조조정 고민

조선비즈·2026.01.30 06:00

SK이노베이션

반도체특별법 국회 본회의 통과…"K-반도체 초격차 지원"

연합뉴스·2026.01.29 17:10

증권사리포트

정유 호조에도 배터리 부진 확대

작성일: 2026.01.29

작성자: 신한투자증권 (이진명)

투자의견: 매수 (BUY)

목표주가: 130,000원 (하향)

작성일 주가: 113,500원

목표주가 수익률: +14.5%

-

4Q25 실적은 정유 부문 호조에도 불구하고 배터리 사업의 적자 폭 확대로 시장 기대치를 하회

-

배터리 사업 불확실성을 반영해 목표주가를 130,000원으로 하향 조정했으나, Carbon 사업의 실적 턴어라운드는 긍정적

2026.01.29 10:47

Loading...

SK이노베이션137,700원0.0%

SK이노베이션

096770KOSPI137,700원0.0%

시가총액23조 2,786억원

PBR0.92

PER-

배당수익률1.45%

자사주비율2.25%

결산월12월

재무정보

펀더멘탈

밸류에이션

주주환원

컨센서스

주식정보

원하는 기업 찾기

시장

시가총액

| 검색된 기업 0개 | 현재가 | 변동율 | 시가총액(억) |

|---|