PI첨단소재

178920KOSPI19,150원4.1%

시가총액5,624억원

PBR1.60

PER20.12

배당수익률1.83%

자사주비율-

결산월12월

배당

현금ㆍ현물배당결정

주당배당금: 350원

배당수익률: 1.79%

배당기준일: 2026.03.31

배당지급일:

2026.03.04 07:50

현금ㆍ현물배당결정

주당배당금: 350원

배당수익률: 1.79%

배당기준일: 2026.03.31

배당지급일:

2026.03.04 07:50

PI첨단소재

PI첨단소재, 주당 350원 결산배당 결정…총 102억 규모

블로터·2026.03.04 09:30

증권사리포트

고부가 제품 비중 확대로 수익성 개선 기대

작성일: 2026.02.11

작성자: BNK투자증권 (이민희)

투자의견: 매수 (BUY)

목표주가: 27,000원 (상향)

작성일 주가: 20,500원

목표주가 수익률: +31.7%

-

고부가 제품 비중 확대로 수익성 개선이 기대되어 투자의견 '매수' 및 목표주가 27,000원으로 상향 조정

-

4Q25 실적은 컨센서스를 상회했으며, 1Q26에도 FPCB(연성회로기판) 필름 매출 호조로 수익성 개선세 지속 전망

2026.02.12 07:32

PI첨단소재

PI첨단소재, 세미콘 코리아서 반도체용 PI 제품군 선봬

전자신문·2026.02.11 13:00

증권사리포트

시너지 시작에 초점

작성일: 2026.02.09

작성자: 메리츠증권 (양승수)

투자의견: 매수 (BUY)

목표주가: 23,000원 (유지)

작성일 주가: 20,650원

목표주가 수익률: +11.4%

-

4Q25 실적은 고부가가치 제품 판매 호조에 따른 ASP 상승으로 시장 예상치를 상회하는 수익성을 기록

-

2026년은 모회사 아케마와의 시너지 본격화 및 고부가 제품 중심의 성장이 기대되어 투자의견 Buy, 목표주가 23,000원을 유지

2026.02.10 08:23

PI첨단소재

PI첨단소재, 삼성증권 "4분기 실적 호조에 이익 성장률 39% 기대" 매수 유지

이데일리·2026.02.09 09:09

실적

영업(잠정)실적(공정공시)

2025.12 (25Q4, 개별)

매출액 : 584억 (예상대비 +0%)

영업익 : 66억 (예상대비 +21%)

순이익 : 44억 (예상대비 -36%)

YoY

: +6% / +147% / +124%

QoQ

: -15% / -43% / -48%

2026.02.06 07:39

실적

매출액또는손익구조30%(대규모법인은15%)이상변경

2025.12 (25Q4, 개별)

매출액 : 584억 (예상대비 +0%)

영업익 : 66억 (예상대비 +21%)

순이익 : 44억 (예상대비 -36%)

YoY

: +6% / +147% / +124%

QoQ

: -15% / -43% / -48%

2026.02.06 07:35

PI첨단소재

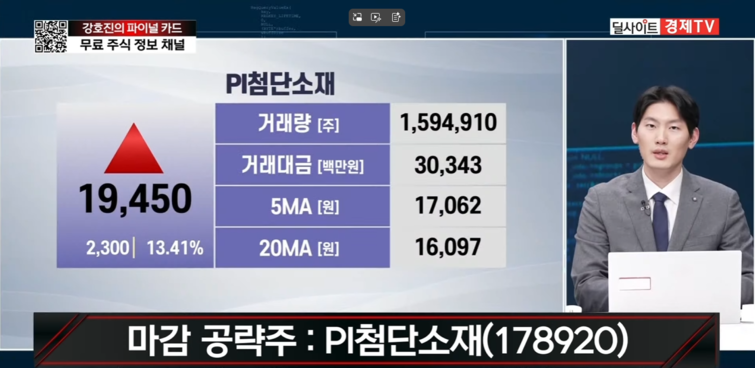

[파이널 카드] PI첨단소재 집중분석, 지금 자리에서 봐야 할 이유

딜사이트·2026.02.04 16:16

기업설명회

기업설명회(IR)개최(안내공시)

행사일시: 2026.02.09 09:00

장소: -

주요내용:

2025년 연간 경영실적 및 Q&A

2026.02.04 09:35

기업설명회(IR)개최(안내공시)

행사일시: 2026.02.09 09:00

장소: -

주요내용:

2025년 연간 경영실적 및 Q&A

2026.02.04 09:35

기업설명회

기업설명회(IR)개최(안내공시)

행사일시: 2026.02.06 10:00

장소: -

주요내용:

2025년 연간 경영실적 및 Q&A

2026.02.04 09:34

기업설명회(IR)개최(안내공시)

행사일시: 2026.02.06 10:00

장소: -

주요내용:

2025년 연간 경영실적 및 Q&A

2026.02.04 09:34

PI첨단소재

[특징주]PI첨단소재, 로봇·우주항공 진출 모멘텀 부각에 강세

아시아경제·2026.02.03 14:07

실적

결산실적공시예고(안내공시)

공시예정일: 2026.02.06

2025.12 (25Q4) 예상실적

ㆍ매출액(YoY): 584억 (+6.00%)ㆍ영업익(YoY): 55억 (+103.30%)ㆍ순이익(YoY): 69억 (+250.81%)

2026.02.03 09:03

PI첨단소재

PI첨단소재, 참단산업용 시장 진출 모멘텀 확보…기업가치 재평가 기대

머니투데이·2026.02.02 09:18

증권사리포트

스마트폰 고객사 영향, 북미 우호적 vs 중국 비우호적

작성일: 2026.01.26

작성자: iM증권 (장호)

투자의견: 매수 (BUY)

목표주가: 22,000원 (하향)

작성일 주가: 16,540원

목표주가 수익률: +33.0%

-

관세 불확실성 및 고객사 재고조정 등으로 4분기 실적 부진이 예상되나, 2026년에는 수익성 회복 전망

-

실적 추정치 하향으로 목표주가를 22,000원으로 낮추나, 아케마와의 시너지를 통한 우주항공·전기차 부문 성장 기대

2026.01.26 08:17

Loading...

PI첨단소재19,150원4.1%

PI첨단소재

178920KOSPI19,150원4.1%

시가총액5,624억원

PBR1.60

PER20.12

배당수익률1.83%

자사주비율-

결산월12월

재무정보

펀더멘탈

밸류에이션

주주환원

컨센서스

주식정보

원하는 기업 찾기

시장

시가총액

| 검색된 기업 0개 | 현재가 | 변동율 | 시가총액(억) |

|---|