화승엔터프라이즈

241590KOSPI5,550원0.0%

시가총액3,363억원

PBR0.72

PER61.54

배당수익률0.90%

자사주비율-

결산월12월

25.12잠정매출액 3,982억/영업이익 128억

(

예상치 대비-12.9%/-27.3%

)배당

현금ㆍ현물배당결정

주당배당금: 50원

배당수익률: 1.00%

배당기준일: 2025.12.31

배당지급일:

2026.02.23 14:28

현금ㆍ현물배당결정

주당배당금: 50원

배당수익률: 1.00%

배당기준일: 2025.12.31

배당지급일:

2026.02.23 14:28

화승엔터프라이즈

화승엔터프라이즈, 주당 50원 결산배당 결정

뉴시스·2026.02.23 14:46

증권사리포트

4Q25 실적 부진, 본격 회복은 상반기 이후

작성일: 2026.02.20

작성자: 삼성증권 (이혜인)

투자의견: 보유 (HOLD)

목표주가: 5,600원 (유지)

작성일 주가: 5,280원

목표주가 수익률: +6.1%

-

4Q25 실적은 아디다스 오더 부진으로 매출이 컨센서스를 하회했으나, 영업이익은 상회하며 단기적인 매출 감소세 둔화는 긍정적

-

본격적인 실적 회복은 26년 상반기 이후로 예상됨에 따라 목표주가 5,600원과 투자의견 HOLD를 유지

2026.02.20 13:01

화승엔터프라이즈

화승엔터프라이즈, 지난해 영업익 357억…전년비 56.8% ↓

헤럴드경제·2026.02.19 15:37

실적

매출액또는손익구조30%(대규모법인은15%)이상변경

2025.12 (25Q4, 연결)

매출액 : 3,982억 (예상대비 -13%)

영업익 : 128억 (예상대비 -27%)

순이익 : -131억 (예상대비 -188%)

YoY

: -18% / -67% / 적자전환

QoQ

: +12% / +8,880% / -172%

2026.02.19 15:33

화승엔터프라이즈

[주末머니]"더이상 바닥은 없다"…볕들 날 있는 종목은

아시아경제·2026.02.18 08:09

증권사리포트

오리지널 생산 확대, 기대와는 다른 방향

작성일: 2026.01.12

작성자: 삼성증권 (이혜인)

투자의견: 보유 (HOLD)

목표주가: 5,600원 (유지)

작성일 주가: 4,985원

목표주가 수익률: +12.3%

-

4분기 실적은 오더 감소와 생산성 저하로 컨센서스를 크게 하회할 전망

-

목표주가 5,600원과 투자의견 'HOLD'를 유지하며, 단기 실적 부진은 지속될 것으로 예상

2026.01.13 11:09

기업설명회

기업설명회(IR)개최(안내공시)

행사일시: 2026.01.08 14:00

장소: -

주요내용:

영업실적 및 주요경영현황, Q&A 등

2026.01.07 16:19

기업설명회(IR)개최(안내공시)

행사일시: 2026.01.08 14:00

장소: -

주요내용:

영업실적 및 주요경영현황, Q&A 등

2026.01.07 16:19

증권사리포트

고객사의 보수적 재고 정책 지속되며 실적 부진

작성일: 2026.01.05

작성자: 대신증권 (유정현)

투자의견: 매수 (BUY)

목표주가: 8,000원 (하향)

작성일 주가: 4,915원

목표주가 수익률: +62.8%

-

고객사의 보수적 재고 정책 지속으로 실적 부진이 이어지며, 26년 월드컵 전까지 재고 소진에 집중할 전망

-

투자의견 'BUY'는 유지하나, 관세 영향 등 불확실성을 반영해 목표주가는 8,000원으로 하향 조정

2026.01.05 17:01

대량보유자거래

주식등의대량보유상황보고서(약식)

보고자: 국민연금공단

변동사유: 단순추가취득/처분

변동전수량: 3,094,837주

변동후수량: 2,410,676주

변동수량: -684,161주

변동전지분율: 5.11%

변동후지분율: 3.98%

변동지분율: -1.13%

2026.01.02 16:44

주식등의대량보유상황보고서(약식)

보고자: 국민연금공단

변동사유: 단순추가취득/처분

변동전수량: 3,094,837주

변동후수량: 2,410,676주

변동수량: -684,161주

변동전지분율: 5.11%

변동후지분율: 3.98%

변동지분율: -1.13%

2026.01.02 16:44

화승엔터프라이즈

우리·NH PE, 2호 펀드 4000억 '오버부킹' 클로징

딜사이트·2025.12.29 08:00

내부자거래

임원ㆍ주요주주특정증권등소유상황보고서

보고자: 화승인더스트리

직위: -

보고사유: 행사가액조정

변동일: 2025.11.30

거래수량: +99,888주

거래가격: 5,620원

거래금액: 5억 6,137만원

거래후보유주식수: 42,776,668주

2025.12.01 15:47

임원ㆍ주요주주특정증권등소유상황보고서

보고자: 화승인더스트리

직위: -

보고사유: 행사가액조정

변동일: 2025.11.30

거래수량: +99,888주

거래가격: 5,620원

거래금액: 5억 6,137만원

거래후보유주식수: 42,776,668주

2025.12.01 15:47

증권사리포트

아디다스 오더 정상화 시점에 턴어라운드 가능

작성일: 2025.11.27

작성자: 삼성증권 (이혜인)

투자의견: 보유 (HOLD)

목표주가: 5,600원 (하향)

작성일 주가: 4,995원

목표주가 수익률: +12.1%

-

'26년 실적 개선 전망에도 불구, 아디다스의 보수적 재고 정책으로 단기 실적 부진이 불가피하며 턴어라운드는 오더 정상화 시점에 가능할 전망

-

투자의견을 'HOLD'로, 목표주가를 5,600원으로 각각 하향 조정

2025.11.28 09:10

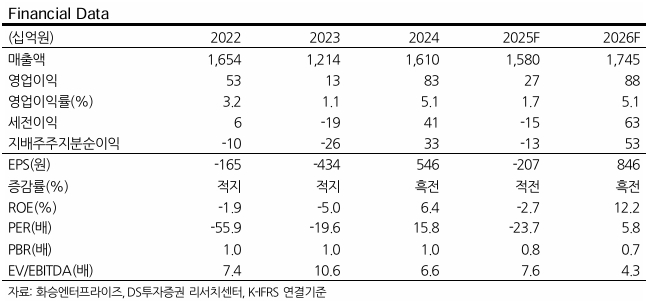

증권사리포트

2026년 북중미 월드컵, 오더 턴어라운드 가시화

작성일: 2025.11.27

작성자: DS투자증권 (김수현)

투자의견: 매수 (BUY)

목표주가: 7,000원 (하향)

작성일 주가: 4,995원

목표주가 수익률: +40.1%

-

2025년은 고객사 아디다스의 재고 조정으로 실적 부진이 예상되나, 2026년 북중미 월드컵을 기점으로 오더 턴어라운드(주문량 회복) 기대

-

투자의견 '매수'는 유지하지만, 단기 실적 부진을 반영해 목표주가는 7,000원으로 하향 조정

2025.11.27 09:22

화승엔터프라이즈

화승엔터프라이즈, 고객사 수주감소·고정비 부담 지속-DS

머니투데이·2025.11.27 08:34

Loading...

화승엔터프라이즈5,550원0.0%

화승엔터프라이즈

241590KOSPI5,550원0.0%

시가총액3,363억원

PBR0.72

PER61.54

배당수익률0.90%

자사주비율-

결산월12월

25.12잠정매출액 3,982억/영업이익 128억

(

예상치 대비-12.9%/-27.3%

)재무정보

펀더멘탈

밸류에이션

주주환원

컨센서스

주식정보

원하는 기업 찾기

시장

시가총액

| 검색된 기업 0개 | 현재가 | 변동율 | 시가총액(억) |

|---|